|

随着云计算在中国市场更深入和广泛的应用,与云相关的专业服务(咨询、迁移、开发与建设服务)需求旺盛。IDC首次发布的《2019年上半年云专业服务跟踪报告》显示,2019上半年云专业服务市场规模为55.8亿元,在IT服务相关市场的渗透率达到12.2%;其在2019上半年27.5%的增速也远远超过IT服务市场,已经成为帮助企业实施云策略的重要支撑。

报告预测,中国云专业服务在2019年到2023年间保持27.3%的增长率,2023年市场规模达到306亿元人民币。

IDC定义的云专业服务包含私有云、公有云以及多云、混合云架构,但在目前的市场中,与私有云相关的云专业服务占比较大。从行业上来讲,金融、电信、政府等在云专业相关服务上的需求较大。

* 金融、电信、政府三大行业领先云专业服务市场:目前私有云服务在行业中的渗透率不足20%,中大型客户对于云建设的需求依然比较高。以金融、电信为代表的客户在原有硬件和软件更新换代的驱动下,出于安全考虑,往往会考虑自建私有云。而采用传统项目模式建设的政务云逐步从资源层的云建设转向应用层的云迁移与优化,实现云持续运营。

* 大型企业借助云咨询服务实现互联网业务转型与升级:集团性的大型企业IT系统复杂,业态较多,对于云的投入较大,需要咨询服务来帮助规划长远的云发展路径以支撑企业的数字化转型。云咨询服务在高科技行业、有出海需求的国内企业中需求旺盛。

* 云开发与云迁移加深行业数字化转型程度:互联网类应用更多的直接使用云原生开发以满足敏捷开发、快速迭代的需求,而应用迁移则把传统应用上云并做云化改造。云开发与云迁移与人工智能、物联网等技术的结合进一步促进行业数字化转型升级。

* 云原生企业积极参与公有云的服务生态建设:互联网客户占比较大的公有云市场对云专业服务需求较低,但随着公有云在传统行业的深入拓展,未来与公有云相关的云迁移、云开发等也是各服务商关注的焦点,在该领域中,云原生企业的发展,在公有云的服务生态中也占有一席之地。

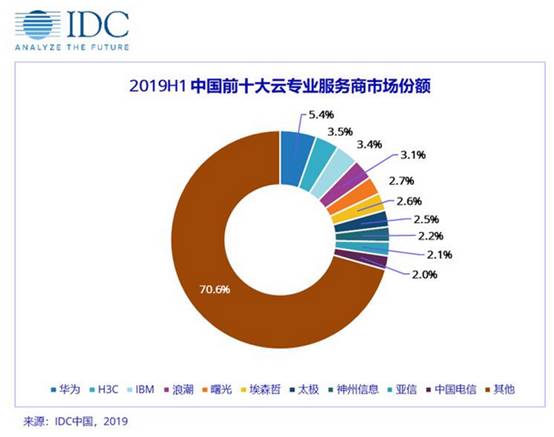

从竞争角度看,该市场集中度较低,前十大云专业服务商占总体市场份额29.4%,属于充分竞争的市场。其中,以华为、新华三、浪潮、曙光为代表的国内服务商在云专业服务市场增长快速,主要得益于整体的国产化替代政策以及政府在云计算上的大力推动;云建设服务收入在这类厂商中占比较高,但也都在积极培育咨询能力,为大型园区、政务云的建设提供顶层设计。IBM、埃森哲等厂商依然以优势服务——咨询为切入口,带动其专业服务发展,并在国际化拓展上给予国内企业指导。

受如下市场驱动因素影响,该市场在未来会持续升温:

* 企业继续执行云优先战略:在企业数字化转型的浪潮中,云计算依然是重要的IT战略,且中国的云计算进程远没有完成,尤其是在应用层面。未来几年,企业仍将会保持云优先战略不变。

* 传统行业与互联网的深度融合:互联网的发展倒逼传统企业转型以革新现有业务模式。云专业服务帮助客户梳理云化路径,提升自己的运营效率,满足企业对于互联网业务的支撑。

* 新技术的落地与应用:人工智能、大数据等新技术的应用场景需要更为弹性的强大算力支持与DevOps等敏捷开发模式,云专业服务助力新技术落地。

* 原有架构的升级:企业原有架构扩容与升级,会对资源、安全等提出新的需求,让企业重新考虑升级为云服务。

IDC中国企业级服务研究高级分析师聂楠表示:随着云计算在行业中的深度应用,行业客户对于云专业服务的诉求越来越多,更依赖于云专业服务商提供的专业交付以及带来的先进行业经验。云专业服务商作为企业在数字化转型中重要的合作伙伴,在技术、成本优化、人员等多个方面为客户提供最优性价比的上云及用云支持,助力企业转型,深入行业变革。

|